Материалы по тегу: synergy research

|

28.08.2024 [12:44], Сергей Карасёв

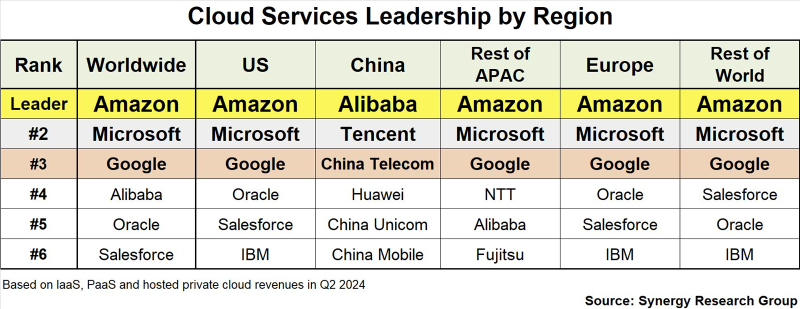

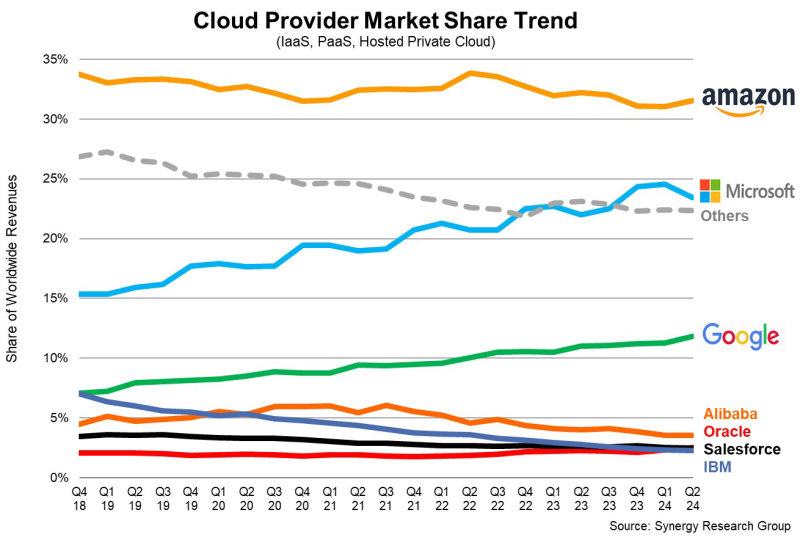

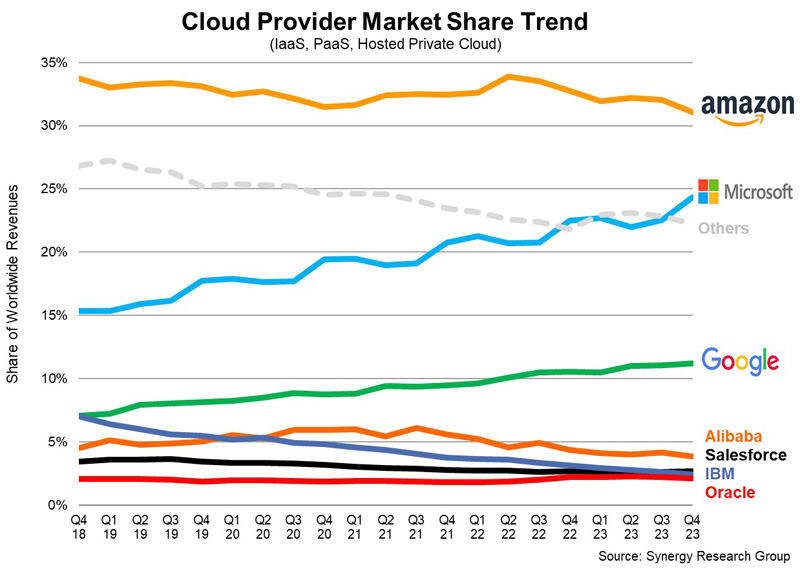

AWS, Microsoft и Google лидируют на облачном рынке во всех регионах мира, кроме КитаяКомпания Synergy Research Group обнародовала результаты исследования мирового облачного рынка во II квартале 2024 года. Глобальные затраты на услуги облачной инфраструктуры (включая IaaS, PaaS и частные сервисы) достигли $79 млрд. Расходы за 12 месяцев (к концу июня) составили примерно $297 млрд. Тройка лидеров в мировом масштабе остаётся неизменной: это компании Amazon (AWS), Microsoft и Google с долями 32 %, 23 % и 12 % соответственно. Далее следуют Alibaba, Oracle и Salesforce. Отмечается, что с географической точки зрения Amazon, Microsoft и Google лидируют во всех регионах мира, кроме Китая. В КНР в тройку ведущих облачных провайдеров входят Alibaba, Tencent и China Telecom, за которыми следуют Huawei, China Unicom и China Mobile. Такая картина объясняется геополитическими факторами, из-за которых западные поставщики облачных услуг ограничены в своих возможностях на китайском рынке. В Европе, Азиатско-Тихоокеанском регионе (за исключением опять же КНР) и других частях мира в рейтинг крупнейших облачных провайдеров также входят IBM, Oracle, NTT и Fujitsu (см. таблицу). В исследовании говорится, что США остаются крупнейшим рынком облачных услуг. Далее следует Китай, который значительно опережает другие страны, включая Японию, Великобританию, Германию и Индию. Сообща США, Китай, Азиатско-Тихоокеанский регион и Европа занимают более 90 % мирового рынка облачных сервисов. Synergy Research Group отмечает, что вместе Amazon, Microsoft и Google оперируют глобальной сетью из более чем 560 дата-центров. Только во II квартале 2024 года эти компании вложили свыше $48 млрд в развитие ЦОД-инфраструктуры: большая часть средств пошла на строительство, оснащение и обновление объектов и связанных с ними сетей.

21.08.2024 [16:32], Руслан Авдеев

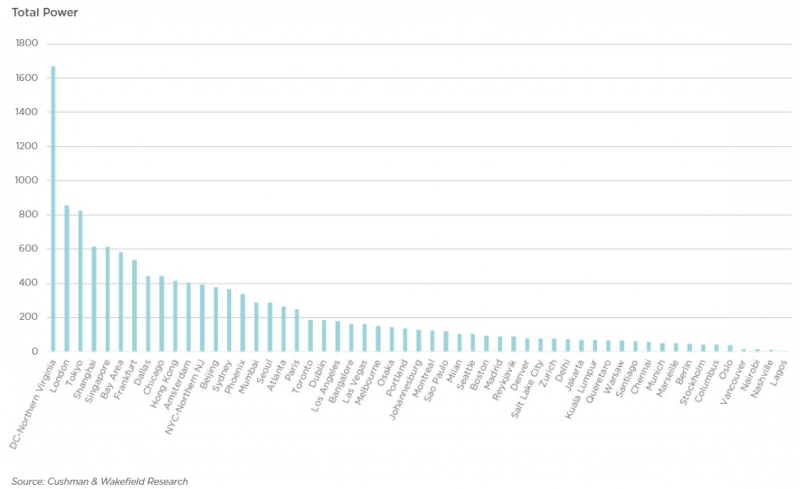

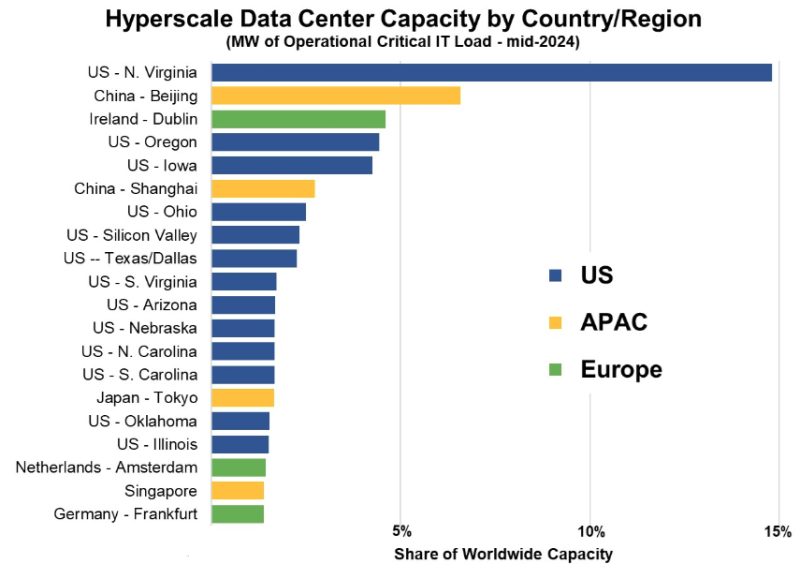

Ключевыми рынками ЦОД гиперскейлеров остаются Северная Вирджиния, Пекин и ДублинНовые данные Synergy Research Group свидетельствуют о том, что на 20 ключевых рынков ЦОД гиперскейлеров приходится 62 % всей IT-ёмкости. Портал агентства сообщает, что только на Северную Вирджинию и Пекин с прилегающими территориями приходится 22 %. В пятёрку вошёл регион «Большого Дублина» и американские штаты Орегон и Айова, а также Шанхай с окрестностями. Из 20 основных рынков 13 расположены в США, 4 — в Азиатско-Тихоокеанском регионе и 3 — в Европе. Доля рынков, не попавших в Топ-20, составляет ещё 18 %. В этом сегменте лучше показали себя Европа и Азиатско-Тихоокеанский регион. Преобладание в двадцатке регионов США объясняется тем, что почти 60 % мировых гиперскейлеров родом именно отсюда, включая четырёх крупнейших. Кроме того, на США приходится почти половина выручки от облачных сервисов. Прогнозируется, что в дальнейшем США и Китай продолжат доминировать, хотя страны вроде Малайзии, Индии и Испании постепенно укрепляют свои позиции.

Источник изображения: Synergy Research Group Исследование основано на анализе показателей ЦОД для 19 крупнейших облачных и IT-компаний, предоставляющих различные интернет-сервисы, включая ключевых операторов SaaS, IaaS и PaaS-услуг, а также поисковые службы, социальные сети, представителей сектора электронной коммерции и игрового бизнеса. В числе лидеров — крупнейшие облачные провайдеры, включая Amazon, Microsoft и Google. Каждый из них к тому же имеет ЦОД почти во всех регионах мира. На «большую тройку» облаков приходится 60 % всей ёмкости ЦОД гиперскейл-класса. За ней следуют Meta✴, Alibaba, Tencent, Apple, ByteDance и «малые гиперскейлеры». В Synergy Research Group сообщается о строительстве и планировании ещё 510 ЦОД на разных этапах. По словам главного аналитика Synergy Research Group Джона Динсдейла (John Dinsdale), на выбор места для инфраструктуры гиперскейлеров влияет ряд факторов, включая близость клиентов, лёгкость ведения дел, местные финансовые льготы, политическая стабильность и минимальные естественные угрозы. Именно поэтому крупнейшие экономические хабы вроде Лондона и Нью-Йорка по совокупности всех факторов могут уступать американской сельской глубинке в Орегоне, Айове и Небраске. Хотя в ближайшие годы определяющие факторы для размещения могут остаться в основном прежними, приоритеты при выборе мест могут измениться в пользу развивающихся рынков вроде Юго-Восточной Азии и Латинской Америки. Недавно Synergy Research Group также сообщала, что на долю гиперскейлеров приходится уже более 40 % ёмкости всех дата-центров в мире.

12.08.2024 [08:00], Сергей Карасёв

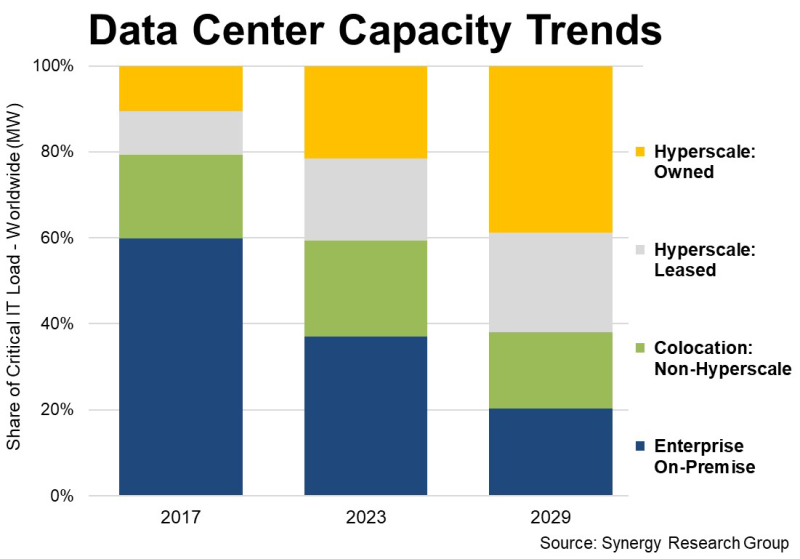

На долю гиперскейлеров приходится уже более 40 % ёмкости всех дата-центров в миреКомпания Synergy Research Group обнародовала результаты исследования мирового рынка дата-центров по итогам 2023 года и сделала прогноз до 2029-го. Говорится, что гиперскейлеры и колокейшн-провайдеры продолжают оказывать значительное влияние на трансформацию глобальной отрасли ЦОД. Отмечается, что в 2023 году на гиперскейлеров приходилось около 41 % всех мощностей дата-центров в мире. Немногим более половины этой ёмкости располагается на собственных площадках гиперскейлеров, а оставшаяся часть — в арендованных дата-центрах. Колокейшен-ёмкости, которые не относятся к гиперскейлерам, обеспечили ещё примерно 22 %. Таким образом, доля традиционных локальных ЦОД в 2023-м находилась на уровне 37 %. Для сравнения: шесть лет назад почти 60 % мощностей дата-центров в мировом масштабе располагалось на локальных площадках. В дальнейшем, полагают аналитики Synergy Research Group, наблюдающаяся тенденция сохранится. Так, к 2029 году на гиперскейлеров будет приходиться более 60 % всех мощностей, тогда как доля традиционных ЦОД сократится до 20 %. Эксперты полагают, что в перспективе общая мощность ЦОД всех типов продолжит быстро расти, в том числе благодаря стремительному развитию ИИ. Причём к 2029-му ёмкость дата-центров гиперскейлеров, как ожидается, увеличится почти в три раза по отношению к 2023 году. Хотя доля колокейшн-объектов в общей ёмкости будет постепенно снижаться, их фактическая суммарная мощность продолжит неуклонно расти. Говорится, что мощности гиперскейлеров сосредоточены прежде всего в США, тогда как Европа и Азиатско-Тихоокеанский регион отстают в этом плане. Но общие тенденции одинаковы для всех географических рынков. Объясняется это несколькими факторами. В 2012 году предприятия потратили в 12 раз больше денег на оборудование и ПО для собственных ЦОД, чем на услуги облачной инфраструктуры. Однако сейчас компании расходуют на облачные услуги в три раза больше, чем на собственную инфраструктуру дата-центров. Наблюдается также быстрый рост SaaS и ориентированных на потребителя цифровых услуг, таких как социальные сети, электронная коммерция и онлайн-игры: всё это способствует развитию гиперскейлеров. Внедрение технологий и услуг генеративного ИИ в ближайшие несколько лет, по мнению аналитиков, только усилит наблюдающиеся тенденции. Плюс к этому предприятия всё активнее размещают оборудование на колокейшн-площадках, что ещё больше снижает потребность в on-premise мощностях.

08.08.2024 [11:58], Сергей Карасёв

Квартальный объём мирового облачного рынка приблизился к $80 млрдКомпания Synergy Research Group обнародовала результаты исследования мирового рынка облаков во II квартале 2024 года. Затраты достигли $79,1 млрд, что на $14,1 млрд, или примерно на 22 %, больше по сравнению со II четвертью предыдущего года. Одним из основных драйверов отрасли аналитики называют генеративный ИИ. Лидером глобального облачного рынка остаётся Amazon с долей около 32 % по итогам апреля–июня 2024 года. Вместе с тем Microsoft и Google в первой тройке продемонстрировали наиболее высокие темпы роста, а их доли оцениваются в 23 % и 12 % соответственно. Таким образом, эти три компании сообща контролируют 67 % рынка. Среди поставщиков облачных услуг второго уровня самую существенную динамику в годовом исчислении показали Oracle, Huawei, Snowflake и MongoDB. Причем Oracle обогнала IBM, оказавшись на пятом месте (наряду с Salesforce) в рейтинге крупнейших игроков отрасли. Публичные услуги IaaS и PaaS формируют основную часть рынка: во II квартале 2024 года затраты в этих сегментах поднялись на 23 %. Доминирование ведущих поставщиков облачных услуг ещё более выражено в публичном секторе, где три лидирующие компании удерживают 73 %. С географической точки зрения спрос на облачные сервисы активно растёт во всех регионах мира. США остаются крупнейшим облачным рынком, а прибавка здесь во II четверти текущего года зафиксирована на отметке 22 %. В Европе ведущими странами являются Великобритания и Германия, тогда как значительные темпы роста наблюдаются в Ирландии, Италии и Испании. В Азиатско-Тихоокеанском регионе отмечается самая высокая динамика: так, в Индии, Японии, Австралии и Южной Корее рост составил 25 % и более в годовом исчислении.

22.04.2024 [23:05], Владимир Мироненко

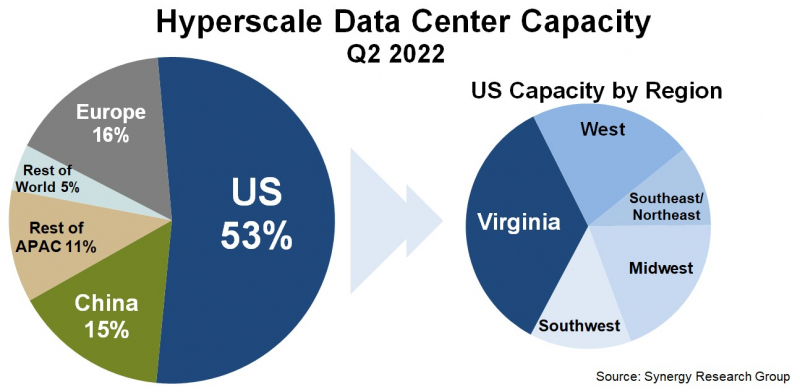

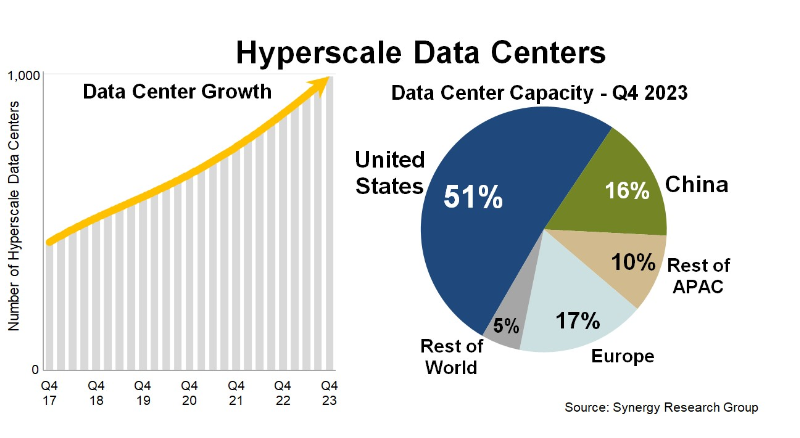

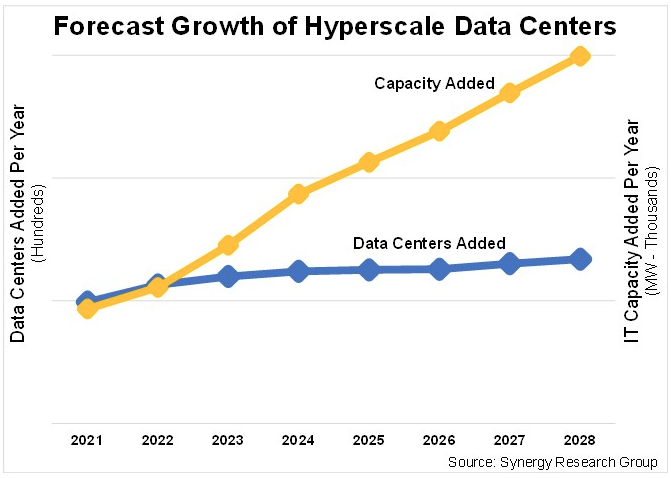

У гиперскейлеров уже более 1 тыс. ЦОД, а из-за ИИ их ёмкость снова удвоится через четыре годаSynergy Research Group опубликовала результаты нового исследования, согласно которому количество крупных дата-центров, управляемых гиперскейлерами, превысило в начале 2024 года отметку в 1000 штук. В конце 2023 года число таких ЦОД составляло 992 единицы. Как отметили в Synergy Research Group, всего четыре года потребовалось для того, чтобы общая ёмкость ЦОД гиперскейлеров удвоилась, поскольку их количество растёт наряду с увеличением средней ёмкости дата-центра. По данным аналитической компании, на США по-прежнему приходится 51 % мировой ёмкости, измеряемой в МВт критической ИТ-нагрузки, а на Европу и Китай — около трети.

Источник: Synergy Research Group Согласно прогнозу Synergy Research Group, общая ёмкость ЦОД гиперскейлеров в ближайшие четыре года вновь удвоится. Хотя ежегодно будет появляться около 120–130 ЦОД гиперскейлеров, рост ёмкости будет во всё большей степени будет обусловлен ещё большим увеличением мощности новых ЦОД. Основной причиной такого роста будет расширение использования технологий генеративного ИИ. У Synergy Research Group есть информация о 440 объектов, которые находятся на разных стадиях планирования, разработки или оснащения. Исследование основано на анализе работы ЦОД 19 крупнейших мировых компаний, предоставляющих облачные и интернет-услуги, включая крупнейших операторов SaaS, IaaS, PaaS, поиска, социальных сетей, электронной коммерции и игр. Больше всего ЦОД у ведущих провайдеров облачных услуг Amazon, Microsoft и Google. Помимо большого количества ЦОД в США, каждая из них также имеет дата-центры во многих странах по всему миру. В совокупности на эти компании приходится 60 % общей ёмкости ЦОД гиперскейлеров. За ними в рейтинге следуют Meta/Facebook, Alibaba, Tencent, Apple, ByteDance и другие менее крупные игроки.

03.02.2024 [23:41], Сергей Карасёв

Квартальный объём мирового облачного рынка вырос на 20 % — до $74 млрдКомпания Synergy Research Group представила результаты исследования глобального рынка облачных инфраструктур в IV квартале 2023 года. Аналитики говорят, что отрасль демонстрирует признаки восстановления, а темпы роста затрат существенно поднялись по сравнению с тремя предыдущими кварталами. В период с октября по декабрь включительно расходы в рассматриваемом сегменте достигли приблизительно $73,7 млрд (включая IaaS, PaaS и частные облака). Это на 20 % больше показателя за аналогичный период 2022 года: прибавка составила свыше $12 млрд. По сравнению с III кварталом 2023-го рынок вырос на $5,6 млрд. В 2023 году в целом объём мирового облачного рынка достиг примерно $270 млрд. Synergy Research Group прогнозирует, что в дальнейшем отрасль будет активно развиваться, а годовые затраты в обозримой перспективе поднимутся до $500 млрд.

Источник изображения: Synergy Research Group Отмечается, что макроэкономическая ситуация постепенно улучшается, а драйвером отрасли являются прежде всего сервисы генеративного ИИ. Публичные платформы IaaS и PaaS составляют основную часть рынка, и в IV квартале 2023 года по данным направлениям зафиксирован рост на уровне 21 %. С географической точки зрения рынок облачных технологий продолжает активно развиваться во всех частях мира. В частности, в Азиатско-Тихоокеанском регионе наблюдалась наибольшая динамика: в Индии, Китае, Австралии и Японии рост составил 20 % и более в годовом исчислении. США остаются крупнейшим рынком облачных технологий, а рост по итогам IV квартала здесь оказался на отметке 16 %. Среди крупнейших поставщиков облачных услуг Microsoft и Google показали наибольшие темпы роста в годовом исчислении, а их доли по итогам квартала составили соответственно 24 % и 11 %. Вместе с тем показатель AWS несколько снизился, оказавшись на отметке 31 %. В совокупности на «большую тройку» пришлось 67 % мирового рынка. Среди поставщиков облачных услуг второго эшелона самые высокие темпы роста в годовом исчислении продемонстрировали Huawei, China Telecom, Snowflake, MongoDB, Oracle и VMware.

18.10.2023 [14:37], Руслан Авдеев

Развитие ИИ приведёт к утроению ёмкости ЦОД гиперскейлеров в следующие 6 лет, спрогнозировала SynergySynergy Research Group прогнозирует, что средняя ёмкость дата-центров гиперскейл-уровня в следующие 6 лет может вырасти почти втрое. Как сообщает пресс-служба компании, хотя критические нагрузки гиперскейлеров давно растут, развитие ИИ-технологий обеспечило отрасли дополнительный импульс и скоро потребуются значительно более производительные ЦОД. По мере того как растёт средняя нагрузка на отдельные ЦОД, число эксплуатируемых дата-центров тоже будет увеличиваться, а уже существующие объекты подвергнут модернизации. В результате общая ёмкость вырастет приблизительно в 3 раза. Исследование Synergy основано на оценке площадей ЦОД и деятельности 19 крупнейших компаний, предоставляющих облачные или интернет-сервисы. При этом компании должны соответствовать критериям Synergy, чтобы быть признанными операторами-гиперскейлерами, представляющими SaaS, IaaS или PaaS, поисковые службы, социальные сети, площадки для игр и электронной коммерции.

Источник изображения: Microsoft По данным на середину 2023 года эти компании управляли 926 ЦОД по всему миру. Известно о планах строительства ещё 427 объектов, на чём и основаны прогнозы компании. Специфика в отдельных регионах может отличаться, но в целом общее количество ЦОД за последние пять лет удвоилось. При этом влияние сферы ИИ заключается в первую очередь не в том, что число дата-центров растёт и будет расти примерно на сто в год, а в росте энергопотребления этих объектов.

Источник изображения: Synergy Research Group По мере того как число ускорителей в ЦОД гиперскейлеров продолжает расти в связи с развитием ИИ-систем, плотность мощности задействованных стоек тоже должна вырасти, что в перспективе должно привести гиперскейлеров к пересмотру архитектуры ЦОД и планов их ввода в эксплуатацию.

08.09.2022 [23:04], Игорь Осколков

Серверная Вирджиния: один-единственный штат США всё ещё обгоняет по ёмкости сверхкрупных дата-центров и Европу, и КитайПо оценкам аналитиков Synergy Research Group, к концу II квартала 2022 года число дата-центров гиперскейлеров превысило 800 шт., а к концу 2026 года их станет в полтора раза больше. Причём расти будет не только количество таких ЦОД, но и их мощность. При этом 53 % ёмкости ЦОД гиперскейлеров приходится на США, а оставшаяся доля практически поровну поделена между Европой, Китаем и остальным миром. Наиболее крупные игроки на этом рынке — «большая тройка» облачных провайдеров (Amazon, Google, Microsoft). У каждой из этих компаний имеется более 130 дата-центров, причем не менее 25 в каждом из трёх основных регионов, Североамериканском, Азиатско-Тихоокеанском и Европейском. По мощности дата-центров лидируют компании Amazon, Google, Microsoft, Facebook✴, Alibaba и Tencent. Всего же в исследовании Synergy Research Group учитывались дата-центры 19 крупнейших компаний, оказывающих облачные и иные интернет-услуги. По мощности дата-центров лидируют компании Amazon, Google, Microsoft, Facebook✴, Alibaba и Tencent. При этом, как и прежде, более трети мощностей в США приходится на один-единственный штат — Вирджинию, которая обгоняет по этому показателю Европу и Китай. Здесь находится так называемая Аллея дата-центров, охватывающая округи Лаудон (Loudoun), Принс-Уильям (Prince William) и Фэрфакс (Fairfax). ЦОД в основном концентрируются вокруг городов Эшберн (Ashburn), Стерлинг (Sterling), Манассас (Manassas) и Шантийи (Chantilly). Суммарная ёмкость ЦОД в штате достигла 1,7 ГВт. В частности, Amazon именно здесь размещает значительную часть своих ЦОД. Другими крупными игроками на локальном рынке являются Microsoft, Meta✴, Google, ByteDance. Столь привлекательной для операторов ЦОД Вирджиния стала в силу доступности площадей и энергии, развитой инфраструктуры, а также особенностей местного законодательства, в том числе налоговых послаблений. Правда, теперь местные жители жалуются на «катастрофический шум» от дата-центров, а возможностей энергосети стало не хватать. Что касается других регионов, то в Европе ведущими рынками для гиперскейлеров остаются Ирландия и Нидерланды, где в последнее время также наметился кризис — обе страны больше не рады крупным игрокам, которые один за другим отменяют или приостанавливают проекты по созданию и развитию ЦОД. Китайский рынок остаётся относительно изолированным, поскольку он включает по большей части дата-центры местных IT-гигантов: Alibaba, Tencent и Baidu. В целом же аналитики прогнозируют, что в течение следующих пяти лет важность ключевых на текущий момент рынков ЦОД несколько снизится. |

|